[гучні справи]

Запад не сможет полностью разрушить экономику «бешенной бензоколонки». Даже если очень захочет.

Санкционное давление на РФ нарастает по методу затягивания петли. Но что произойдет с РФ, если действительно отключить ее от SWIFT и мировых платежных систем? На этот вопрос отвечает финансовый аналитик Алексей Кущ на сайте ДС.

Удержать, а не заставить отступить

Предпринимаемые коллективным Западом, прежде всего США, меры в отношении Российской Федерации (РФ), развиваются по методу приливов и… нет, не отливов, а небольших пауз. Это длительная, почти китайская модель «тысячи мелких шагов» вместо сотни больших прыжков. Здесь процесс важнее цели, ведь функции санкций – предотвращение потенциально возможной будущей агрессии, способ удержания России на уже достигнутых позициях, а не механизм принуждения Москвы к отступлению. В этом ключевое отличие сущности санкций и нашего представления о них, точнее наших ожиданий.

На Западе уже давно осознали, что возврат к геополитическому статус-кво, когда Крым не был аннексирован и на Донбассе не шла война, возможен лишь при условии кардинальных внутриполитических трансформаций в самой России, когда национальной идеей стала бы интеграция в политическое и экономическое пространство условного Запада, а не реализация имперских амбиций. Функция санкций в этой модели взаимоотношений – удержать ситуацию под контролем и не допустить эскалации. А для этого они должны быть «дробными», то есть дорожная карта мер расписывается на много ходов вперед. Ведь если их применять большими пакетами, санкционный инструментарий будет быстро исчерпан. А в таком случае при возможной эскалации механизм воздействия на Москву утратит функциональность и придется применять некие силовые компоненты давления, к чему тот же Запад пока не готов, особенно Евросоюз.

Три сигнала

Если рассмотреть санкционный инструментарий по уровню «цветов опасности», то Запад перешел от «зеленого» (персональные санкции, не вредящие стране в целом) к «желтому» (условный ущерб). Но пока не применяет санкции, которые можно ассоциировать с «красным» цветом – к ним относится все то, что будет затрагивать целостность финансовых активов РФ и свободу денежных трансакций. Это своеобразный «иранский санкционный сценарий» с блокировкой резервов центробанка (ЦБ) страны, отключением российских банков от платежной системы SWIFT, арест счетов российских госкомпаний и эмбарго на продажу энергоносителей.

История Ирана показывает, что и при такой модели изоляции жизнь продолжается: да, эта страна утратила часть импульса для динамичного развития и модернизации, но в целом ее автаркия более эффективна, чем открытые рыночные модели у некоторых слаборазвитых стран. А за нефть можно получать оплату и золотом…

С другой стороны, часть российского общества, не говоря уже об элитах, достаточно глубоко интегрирована в мировую финансовую систему. На счетах в банках россияне хранят до $90 млрд (хотя, стоит отметить, что рублевых вкладов в несколько раз больше – 25,5 трлн руб.). Жители РФ активно пользуются международными платежными системами, покупают товары на электронных торговых площадках и привыкли к удобному финансовому сервису. Оказаться в транзакционной модели «Почты Крыма», масштабированной на всю страну, с отключенными платежными терминалами и банкоматами, вряд ли кто-либо захочет.

Именно поэтому Россия активно готовится к максимально возможной амортизации санкционного шока, если Запад решит включить «красный».

Ударили по долгу. Что дальше?

В августе 2019-го США уже подбирались к смешению двух цветов в санкционной политике, применяя «желто-красный». Тогда, если смотреть с позиции РФ, американским нерезидентам запретили операции с российским долгом, номинированным в валюте. С точки зрения влияния – это был минимальный удар, учитывая то, что у РФ одно из самых низких соотношений долг/ВВП среди крупных мировых стран и достаточно высокие валютные резервы, превышающие полтриллиона долларов в эквиваленте. Кроме того, внешний долг можно номинировать в евро, а не долларах и привлекать инвесторов в Азии.

Совсем недавно США провели еще один раунд санкционных боев, заблокировав для своих компаний операции с российским долгом, но уже номинированном в рублях. Правда, речь пока идет о покупке на первичном рынке, то есть американские инвесторы могут воспользоваться посредничеством банков и торговцев ценными бумагами и купить ОФЗ (облигации федерального займа) на вторичке. Но здесь уже срабатывает фактор «самоцензуры»: финансовые спекулянты получили сигнал из Белого дома, и многие из них начали выводить свои капиталы из России, не дожидаясь, когда будет заблокирован и вторичный рынок.

Насколько данная опция санкций с ограничением первичного рынка ОФЗ болезненная для россиян?

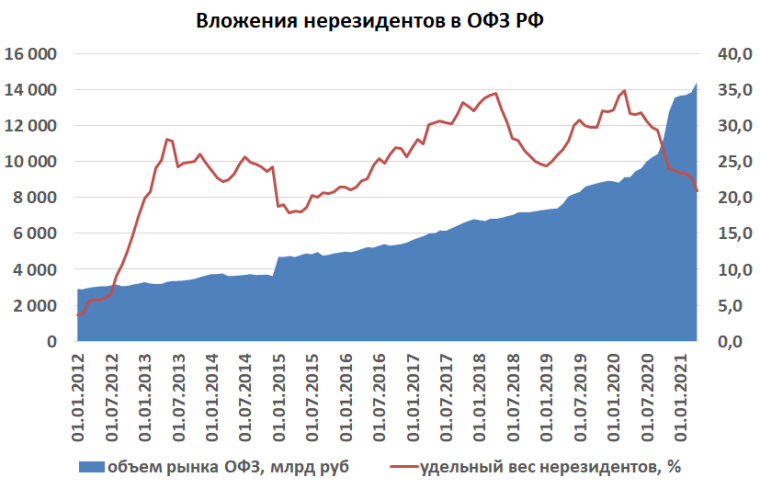

ОФЗ применяются для финансирования дефицита госбюджета и покрытия кассовых разрывов в динамике бюджетных доходов. С 2013 г. объем ОФЗ вырос с 3 до 14,5 трлн руб., а удельный вес нерезидентов – с 3,7 до 21% (на пике в начале 2020-го было 35%). Сегодня «нерезам» принадлежит портфель на 3 млрд руб., то есть «капитализация» данной санкции, можно сказать, мизерная. К тому же она может подтолкнуть РФ к применению более современных механизмов покрытия дефицита бюджета с использованием эмиссионных возможностей центробанка (особенно учитывая относительно низкие темпы инфляции в России). Таким образом, основной пакет санкций, наиболее болезненных, США еще не задействовали.

Тем не мене ряд российских официальных лиц заявили о возможной блокировке в РФ деятельности Visa и Mastercard (по решению США). Об этом, в частности, сказал пресс-секретарь президента России Дмитрий Песков. Хотя первый зампред главы ЦБ Ольга Скоробогатова все же отметила: «Если говорить о сегодняшней ситуации, то я считаю, что она достаточно спокойная, мы не видим каких-либо рисков отключения от международных платежных систем, и я думаю, что международным платежным системам это самим крайне невыгодно».

Еще ранее министр иностранных дел РФ Сергей Лавров в интервью иранскому информационному агентству IRNA отметил, что Россия активно готовится к возможной финансовой блокаде.

По заветам Фирдоуси

То, что это было сказано журналистам иранского агентства – очень показательно, тем более что отделение России от западной финансовой и электронной в широком смысле инфраструктуры становится почти внешнеполитической стратегией.

США уже угрожали ввести санкции против системы SWIFT, если та продолжит обслуживать операции с Ираном и со связанными с ним компаниями. Тогда в качестве превентивной меры по формированию независимой от США политики в отношении Ирана, ЕС применил так называемый блокирующий регламент, согласно которому, экстерриториальные санкции США (а они всегда носят подобный характер, по принципу, где найдем – там и применим) не распространяются на европейские компании.

Даже больше – регламент Евросоюза запрещает своим компаниям выполнять американские санкционные требования. Несколько лет тому назад Верховный представитель ЕС по иностранным делам и политике безопасности Федерика Могерини в Нью-Йорке заявила о старте проекта по созданию в ЕС альтернативной системы, которая смогла бы обеспечить проведение финансовых транзакций с Ираном, в обход санкционных радаров США. По задумке европейских функционеров, данная система вполне может со временем развиться в более глобальный проект, когда к нему присоединятся и другие страны, не желающие идти в фарватере политики Вашингтона.

Чисто теоретически нечто подобное может произойти в случае усиления санкций США против РФ, если в Европе не захотят к ним присоединиться.

«Мы должны укреплять автономию и суверенитет Европы в торговой, экономической и финансовой политике. Это будет непросто, но мы уже начали это делать. Мы работаем над предложениями о платежных каналах и создании более независимых от SWIFT систем, создании европейского валютного фонда… Если США вдруг несогласованно и довольно неспецифично вводят санкции против России, Китая, Турции, а в будущем, возможно, и против других важнейших торговых партнеров, мы должны на это реагировать», - заявил еще в 2018 г. глава МИД ФРГ Хайко Маас на открытии конференции послов Берлине. С тех пор европейский суверенитет лишь окреп, что проявилось, в частности в активном противостоянии Германии и США по вопросу строительства «Северного потока –2».

Как же в этот контекст ложится недавняя резолюция Европарламента, в которой содержится призыв в случае прямого вторжения РФ в Украину, отключить ее от SWIFT? Дело в том, что резолюция не является инструментом прямого действия, а учитывая структуру евробюрократии, для ее выполнения понадобилось бы много времени (приблизительно от месяца до полугода) и самое главное – коллективный консенсус стран — участниц ЕС в отношении санкций. Ну и задействуется этот механизм в случае прямого вторжения, а не закамуфлированного под «ополченцев». В Москве и без резолюции Европарламента понимают, что если пойдут на такое, то могут получить отключение от SWIFT и другие ощутимые санкции. И на всякий случай готовятся.

Чем грозит России великое отключение

Тут стоит отметить, что система SWIFT — это Общество всемирных межбанковских финансовых каналов связи (Society for Worldwide Interbank Financial Telecommunications). По сути – это международная межбанковская система передачи информации и совершения платежей между банками и их клиентами. Юридический статус – кооперативное общество, зарегистрированное в Бельгии по местному законодательству и объединяющее свыше 9000 банков из почти 200 стран. Ежегодный оборот составляет 4-5 млрд платежных поручений, а ежедневный финансовый оборот – $6 трлн.

В 2020-м доллар потерял лидерство в системе мировых расчетов SWIFT – его удельный вес составил 37,64% (минус 4,6%), а евро вышел на первое место – 37,82% (плюс 6%). В пятерку также вошли фунт стерлингов, японская иена и канадский доллар (суммарно на эти три валюты пришлось 12,3%). Доля юаня сократилась до 1,7% — шестое место, хотя еще в 2010-м китайская валюта была 35-й по популярности.

Таким образом, композитное влияние на РФ в части отключения системы SWIFT будет достигнуто лишь при условии, что подобные санкции будут применены коллективным Западом, то есть затронут расчеты как в долларах, так и в евро. Если отключение затронет лишь долларовые транзакции российских банков, они всегда смогут переключиться на евро, то есть США лишь утратит часть «ареала» для своей валюты без каких-либо ощутимых негативных последствий для России. Кроме того, РФ всегда может в крайнем случае уйти в юань, хотя это для нее и выглядит как нежелательный сценарий, учитывая риски транзакционной зависимости от Поднебесной.

Что касается рисков отключения в РФ платежных систем Мastercard и Visa, то на данный момент это было бы уже не такой системной катастрофой как в 2014-2015 гг. Тогда бы подобные санкции привели к параличу безналичных платежей в федерации.

Но уже с 2016-го года в России активно внедряется национальная платежная система «Мир», на которую уже перевели работников всех бюджетных организаций, и на очереди – госкомпании. Только за счет бюджетников «Мир» откусил у двух упомянутых выше платежных систем по 5-6% активных клиентов у каждой.

К сожалению, Мastercard и Visа не раскрывают свою внутреннюю статистику, но есть данные отчета ЦБ РФ. Согласно ему, начиная с 2016-го в структуре количества операций всех платежных систем страны удельный вес карт «Мира» вырос с 0,1 до 27,5%, в структуре объема операций – с 0,1 до 23,4%. В общей эмиссии карт доля ПС «Мир» уже 27,9%.

Что касается общей статистики, то ЦБ РФ отмечает: «В период с июля 2019 г. по июнь 2020 г. через системно значимую платежную систему Банка России (ПС БР) было совершено 1,7 млрд переводов денежных средств на сумму 1618,3 трлн руб. (в период с июля 2018 года по июнь 2019 г. — 1,6 млрд переводов на сумму 1620,8 трлн рублей). Количество и объем переводов денежных средств в расчете на одного участника ПС БР выросли на 14 и 7,6% соответственно и составили 1 млн операций на сумму 939,2 млрд руб.».

Кроме системно значимых операторов (наибольшие по объему операций), в России есть еще и социально значимые (наибольшие по количеству операций).

Стоит отметить, что в 2014 г. на безналичные операции в России приходилось всего 25,2%, в то время на наличные — 74,8%. В 2020-м произошла инверсия указанной пропорции: наличные составили всего 31,2%, а безналичные – уже 68,8%.

Свой цифровой путь

Для создания максимально диверсифицированной внутренней платежной системы России необходимо еще от года до двух. Что касается внешнего платежного контура, то здесь она активно движется в сторону создания цифрового рубля на базе технологии блокчейн, активно сотрудничая в этой области с Китаем (цифровой юань). Цифровой рубль станет инструментом проведения международных расчетов. Для активации данной модели необходимо немного больше времени.

Но и внешний, и внутренний платежный контуры будут уязвимы от кибератак извне. В США руководитель ФРС Пауэлл недавно заявил, что основное его беспокойство вызывает не инфляция или количественное расширение – а риск кибератак на платежную систему Америки. Точно такие же риски существуют и в России, только еще более «рельефные», учитывая, что Америка контролирует интернет и доменные ресурсы.

То есть полное формирование пазла в виде внутреннего и внешнего защищенного платежного контура (цифровой рубль, связка с цифровым юанем, ПС «Мир») произойдет лишь при условии запуска резервной копии нынешней цифровой системы в виде условного «Рунета». Которая будет активирована в час Х и запущена в масштабах страны при параллельном отключении существующей цифровой системы.

Для владельцев карт всеобщий переход на «Мир» будет сопровождаться определенными неудобствами, но тут придется выбирать между комфортом и сохранностью денег.

Сейчас над подобной цифровизацией РФ работают такие люди, как семья Касперских, и для ее завершение понадобится до пяти лет.

До 2025 г. Россия окажется в состоянии, когда замкнутая экономическая модель сможет обеспечивать медленный прирост ВВП в пределах 1-2%, максимум 3%, на фоне относительно низкой инфляции (2-4%), а также медленного увеличения реальных доходов населения (2-3% в год). В этих условиях низкий уровень инфляции будет способствовать макрофинансовой стабильности экономики, но и одновременно замедлять темпы экономического роста, с риском перехода в фазу так называемой «вечной стагнации», с почти нулевыми темпами увеличения ВВП и длительным ростом общего уровня цен на 3-4%.

Глобальная концепция дальнейшего развития будет мало отличаться от сегодняшней модели — усиление замкнутой, самовозобновляемой операционной системы экономики и кластерный характер привлечения иностранных инвестиций, для которых будут создаваться «лабораторные условия», приближенные к западным стандартам, в частности в рамках концепции ТОР (территории опережающего развития) и свободных экономических зон, в том числе и глобальных локаций порто-франко.

Подобная система легко закукливается в замкнутую финансовую систему, без особого внутреннего сопротивления и паники. Необходима лишь соответствующая технология и ее техническая реализация. И надежда на то, что извне никто не найдет в этой системе слабое звено или брешь.

И не стоит забывать, что сравнение санкций времен СССР и нынешних – в корне неверно. Ведь тогда санкционное давление разрушило плановую экономику, как монолит, треснувший в результате сильного внешнего толчка. А сейчас в РФ – экономика рыночная, которая максимально резистентна к внешним влияниям. Такая модель всегда приходит в равновесие с изменившимися внешними факторами, приспосабливаясь к ним и видоизменяясь Она – как японский небоскреб с люфтом раскачивания в период землетрясения. Простыми словами – плановую экономику санкции разрушают, а рыночную видоизменяют и трансформируют.

Подписывайтесь на наш Telegram-канал.